景気敏感が売られ、絶対実需は買われる

リセッション、ならば金利は下がると市場は読んだ

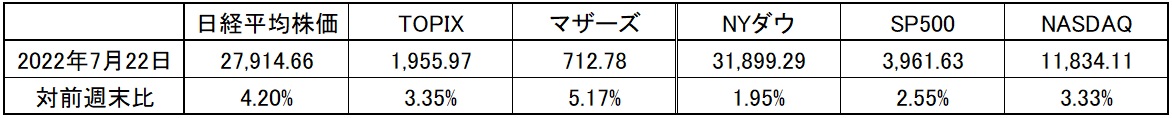

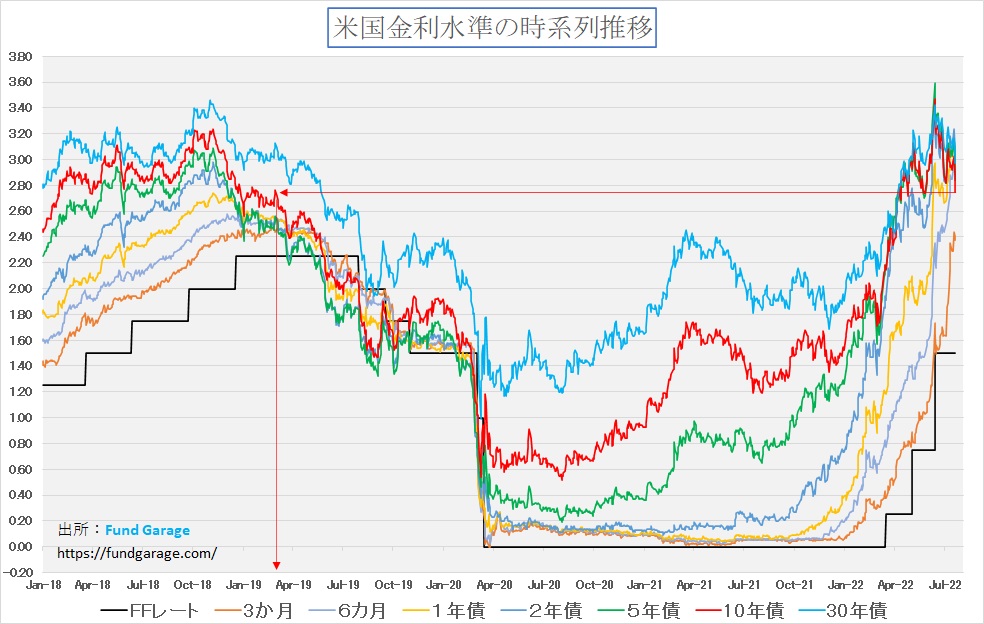

先週の最大のポイントは想定通り長期金利が大幅に低下したことだ。ECBが利上げしたことが話題にも上ったが、原油価格は下落し、米国の長期金利は急低下し、10年債金利は5月下旬の水準である2.75%にまで下落した。それも2年債金利が2.97%のというギャップが△0.22%にもなる逆イールドの状態を示現している。通常、このイールドカーブの形状下でFRBが大幅な利上げを行うことは、中央銀行として自殺行為だ。完全にリセッションに向かわせてしまう。インフレ退治はしていいが、景気をオーバーキルするのは得策とは思えない。その点、日銀の対応は称賛に値する。長年証券市場に関わる仕事をしてきて、今回の日銀政策決定会合でも金融緩和維持を決めた判断は充分に英断だと称賛に値する。過去には何度も余計なタイミングで利上げを行い、結果として株価急落、景気低迷、失われた20年、30年を作ってきたのだから。「バブル退治の平成の鬼平」とメディアや似非エコノミストが囃し立てた三重野日銀総裁の時代、止めを刺したのは1990年8月の最後の利上げだ。2003年の速水日銀総裁も無駄な利上げの回数を重ねた。日銀が利上げしないからだと非難される円安の動きも、日銀が金融緩和姿勢を変えるまでもなく、米FRBの自爆で勝手に円高に戻り始めた。週末のNY市場では135円台を付けているのだから。

利上げ待望論者の頭の中を覗いてみたい

間違いなく、エコノミストやそれにぶら下がるコメンテーターなどの一部には、明らかに利上げ待望論者がいる。そもそも「利上げ」ありきで考えている節があるが、金利が上がって喜ぶのは「インカムゲイン」に収入を頼るセグメントであり、既報のように日本企業(大企業に限ってはいない)の約8割超が運転資金を含めて何らかの借入金がある。運転資金と言うのは、基本的に仕入れと販売のタイムラグがある限り、理論上必ず発生する。それを自社の流動性で全部賄えるならば借り入れは発生しないが、内部留保を全額流動性資金に置いている例は実際は殆どなく、結局は借り入れが発生する。もちろん当然残る約2割の企業は手元流動性で運転資金を賄っている。

利上げは間違いなくこれらの借入コストを直撃する。また当然のこととして、長期債券を購入して固定資産の投資勘定に入れてあるならば、それは評価損の源となる。10年債を1億円保有しているとすれば、金利1%の上昇で約1000万円の評価損が発生する。資金調達コストが上昇し、更に保有債券から評価損が発生するのが利上げで直接的に企業が関わるデメリットとなる。

今現在、日本の企業においてもサービス産業などで人が不足している。取り分け飲食業など従来アルバイトなどで人員を確保していた業種は、時給を引き上げても雇用出来ずにいる。だが客足が完全にコロナ禍前の水準に戻った訳では決してない。製造業でも同様で、サプライチェーンの目詰まりは相変わらず続いており、受注は仮にしていても出荷が遅れ、売上計上タイミングが後ろへ後ろへとずれて行っている。だから日本企業の利上げ耐性は極めて低い。価格転嫁出来ないのだ。

当然のこととして、もし利上げをしたら、政府の資金調達コスト、つまり日本国の借金のコストも同様に上昇することになる。現状多くの補助金を気前よくばら撒いているが、国の調達コストも上昇すれば当然それらは削減せざるを得なく。

為替の専門家は通常「経常収支」で議論をする

銀行系の運用会社で20年間の長き亘って運用を基礎から学べたことの最大のメリットは、自分の担当アセットは株式部門が主体であったにもかかわらず、銀行が得意とする為替市場や債券市場の人達と一緒に仕事をすることで、彼らのモノの見方を学べたことだ。私のマクロ経済の見方が株式市場純正培養の関係者と若干異なるのはそこだと自覚している。

その感覚でいうと、為替水準の議論中で重要なのは「貿易収支」だけを見ての「赤字だ」「黒字だ」という議論ではなく、見るべきものは経常収支だ。といっても、なかなか意味が分からないかも知れないので、下記に日本の財務省が7月8日に同省Webサイトで発表した最新の日本の国際収支状況(速報)をお見せする。

確かに貿易収支を見ると、「商品別」で原粗油(同+6,357億円[+147.3%]、数量:同+26.7%)、石炭(同+4,440億円[+267.9%]、数量:同+3.9%)、液化天然ガス(同+3,653億円[+154.7%]、数量:同+16.3%)等が増加した結果、輸入が急増、貿易赤字が拡大している。ここだけを捉えて殊更に喧伝するメディアやエコノミストがいるが、その下の第一次所得収支(対外金融債権・債務から生じる利子・配当金等の収支状況)がそれらを上回る規模であり、日本の経常収支はこれだけ「円安になった」と喧伝されても、それでも黒字なのだ。その内訳は「証券投資収益」の黒字拡大。マクロと言えば、ここまで見ないと見間違う。

米国債イールドカーブは完全にリセッションを予想している

下記のイールドカーブの状態をジックリと読み込んで欲しい。黒線が6月のFOMCで0.75%の利上げが行われた直後のもの、赤線が先週末7月22日のそれだ。1年以下の金利は大幅に上昇する一方で、5年、10年は同程度に落ち込んでいる。未来を信じて30年債の下げ幅はそれらほどではない。

これが意味するところは、1.00%に近い利上げは覚悟しているものの、同程度に長期金利は低下し、景気のオーバーキルが起きるという見立てだ。米国景気の長期的な改善傾向は一旦はストップする、そして30年も経てはきっと回復していますねということでもある。ただこの長期金利の低下を囃して、FRBがそれほど強烈な利上げは継続出来ないと思ったのか、これまで売られていたハイテクセクターが急激に買戻しされた。

上記チャートが語っているものは「常識的考えて、ここまで長短金利の水準が長期金利の頭打ちによって目詰まりしたら、誘導金利のFFレートを大きく上げることは出来ない」というものだ。

残念ながらリセッションならば広告宣伝費はカットされる

広告宣伝の方法が従来のメディアからネット上の数多の媒体に代わり、ブロードキャスティング型の垂れ流し手法がターゲット・マーケティング型へ変化したとしても、企業がトップラインの伸びに不安を感じたら、当然コストカットの一環として宣伝広告費はカットされる。決して不可侵な項目ではない。

前回の決算期でも同様だったが、週末の株価下落は正にその典型で、「スナップチャット」を運営するスナップが前日発表した決算が失望を誘ったほか、ツイッター(TWTR)の売上高が市場予想に届かなかったため、オンライン広告支出への懸念が強まり、フェイスブックの親会社メタ・プラットフォームズ(META)やグーグルの親会社アルファベット(GOOGL)の株価を圧迫した。

上記動きには短期的には納得出来るものの、ただメタに関して言えば、だからこそFacebook(FB)という社名もティッカーも変更してまで、これからのメタバースに舵を切り直した。東京大学がメタバース工学部というのを立ち上げるところを見ても、やはりメタバースは大きな時代の流れであることは確かだ。また検索エンジンのグーグルがアルファベットに社名変更して軸足移動を示したことも忘れてはならない。

またハードディスク駆動装置(HDD)メーカーの米シーゲイト・テクノロジー(STX)は低調な業績見通しを前日に示した。その影響で、マイクロン・テクノロジー(MU)やウエスタンデジタル(WDC)などハードウエア株やストレージ銘柄も下げた。

事実として言えることは、大きなトレンドしてストレージされるべきデジタルデータは爆発的に増えており、そのストレージ機器へのニーズは増えることはあっても減ることは無い。ただ求められるストレージ機器の形態が変わってきていることは事実。ひとつがSATA接続という規格のHDDと、近時のSSDの中でもより高速な接続となったNVME接続という方法があるということ。そして当然記録メディアが物理的に日本電産などの超精密小型モータでHDDの中で回るものである装置と、フラッシュメモリーと呼ばれるNAND半導体があるということ。HDDは技術革新により記録密度を引き上げたり、多層化したり、ヘリウムガスを充填したりしながら大容量ストレージとしての機能を付加しているが、一方で書き込み/読み込みの速度と言う物理原則はどうしても半導体のそれに負ける。

ところで、シーゲートは基本的にはHDDの専業であり、今なお、NANDフラッシュメモリーは外部調達している会社だ。つまり、SSDを完全に内製することは出来ず、キーコンポーネントである半導体は社外品だ。一方で、ウェスタンデジタルは元々はHDDの専業だったが、東芝半導体とジョイントベンチャーを組むサンディスクを買収して以降、自社でNANDフラッシュメモリーを作っている。つまりSSDのキーコンポーネントは自社製品だ。逆にマイクロン・テクノロジーはHDDは手掛けていない。そしてそもそもローエンドのパソコンの需要が足踏みをしているというのならば、HDDの需要数は当然にして減る。日本電産の今期決算の中で、シーゲート向けの伸び悩みが祖業の足を引っ張ったというのが正に答えでもある。

つまりHDDに絶対的な実需は無いということでもある。(←実際は、ストレージ用途、目的によってHDDのニーズは厳然として存在するのだが、短期的には過渡期としてこう言える)

不思議なくらい能天気に見える日本株市場

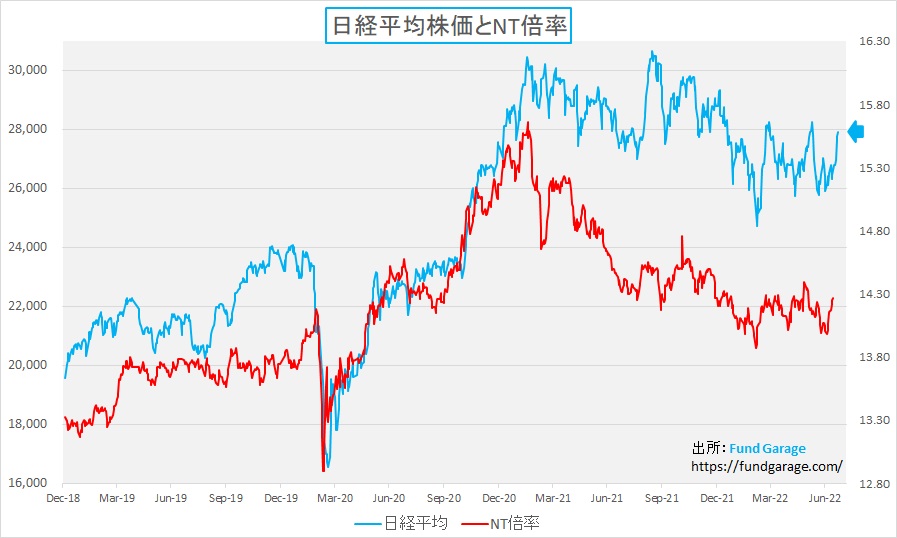

先週の日本株は恐ろしいぐらいに好調だった。下記の日経平均株価とNT倍率の推移を見て貰って、日経平均の方が余計に上がっていることは一目瞭然。ただ必ずしも昔のように値嵩なハイテク株ばかりが上がったというわけではない。

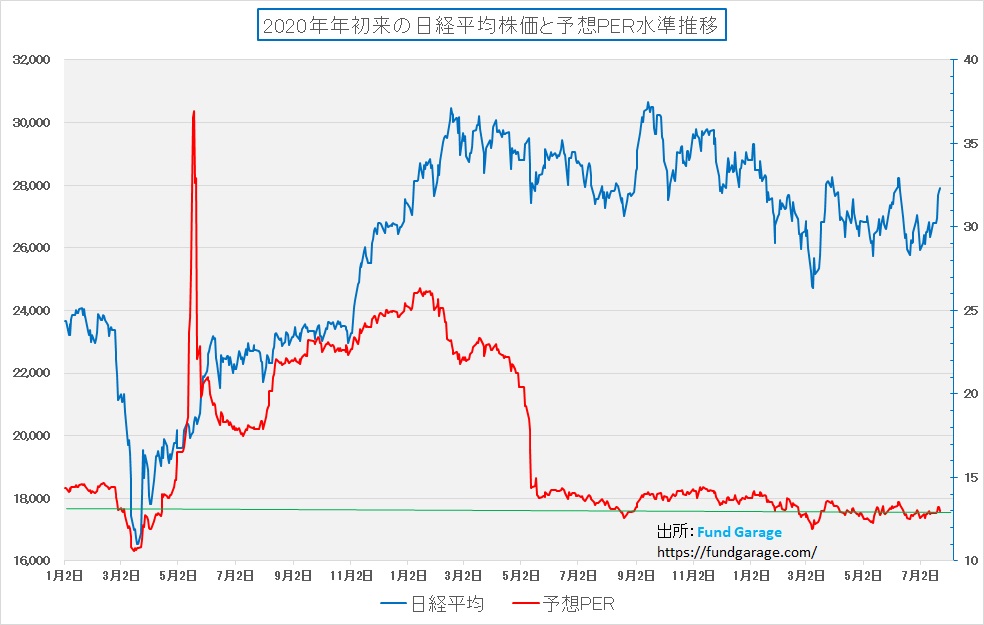

そして今回の上昇は業績の裏付けが「今のところ」はあるようだ。下のチャートは日経平均とのその予想PERの推移。日経平均が足元で急騰しているにも拘わらず、PERは横這ったままだ。つまりバリュエーション的にはまだまだ低い。ただ決算発表はやっと緒に就いたばかりなので、そう安堵も出来ない。

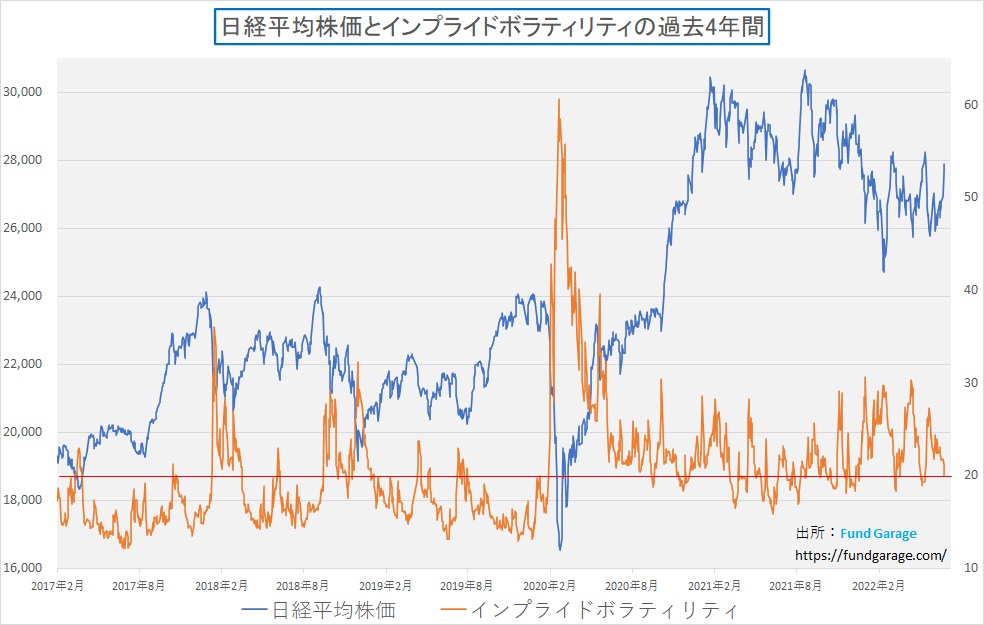

そう安堵も出来ないということで、もう一枚は株価とインプライドボラティリティの相関チャートだ。時間軸を長くすれば大したこと無いが、パンデミック以降の水準で考えると、低めのゾーンに入っている。ちょっとしたきっかけでスルスルと株価が下落するリスクはそこそこあるように感じられる。

日本電産は暫くスコープから外すべき

日本電産は後継者問題を巡って完全にダッチロールしている。それは傍から見れば創業者である永守重信会長兼CEOのよく言えば強い愛社精神からではあるのだが、7月20日に行われた2022年4~6月期決算発表の冒頭での同氏のトークは、個人的な感想を言えば聞いていて気持ち良いものではない。続く関社長の決算説明冒頭のトーン、正直に「こんな委縮した社長がトップの会社にガバナンスは機能していない」と思わせる。それは永守氏がCEOに戻り、関社長はCOOに格下げになっているからだ。これはビジネス・トレンドがどうの、技術がどうの、というようなことを言う前に、投資格付けを付けるならば「AVOID」だ。ここまでの永守氏が素晴らしい創業者であっただけに非常に残念だ。だが創業者の後継問題というのは実に難しいのも事実。その典型をここにみる。是非、下記の画像をクリックして、冒頭の語り口だけでも聞いて貰いたい。Q&Aまで行くと、相当正直聞いていて不愉快になるほどだ。

右肩上がりのビジネス・トレンド

データセンターの電力問題

Western Digital社のBlogでも裏を取ることが出来るが、データセンタの電力消費量は、さまざまな電力消費者の中でも最大級で、世界の電力の2%を消費しており、航空業界全体とほぼ同量のCO2を排出しているとある。また、その電力消費量は4年ごとに倍増し続けており、IT業界の中でも二酸化炭素排出量が急速に増加している分野となっている。これだけを聞くと昨今のSDGs喧しい世の中ではハイテク産業なんて飛んでもない奴だと思われるかも知れない。或いは、それだけ電力消費が凄まじいならば、昨今の電力価格高騰の流れでさぞや大変なことになっているだろうとも思われるかも知れない。

どちらもある意味では正しい認識なのだが、ある意味では正しくなく、だからこそ「技術革新」があり、そこに「右肩上がりのビジネス・トレンド」をリードする蓋然性が見えてくる。

まず、電力消費量が多いのは事実だ。一般的に標準的なデータセンタひとつの電力消費量は地方都市ひとつ分程度に匹敵するとも言われる。何だか定性的過ぎて分かったような分からないような話だが、基本的には「凄い量を消費する」ということに間違いはない。ならば電力を使わないようにすれば良いじゃないかとは言えず、寧ろデータセンタの需要は増え続け、消費する電力も増え続けている。

何がそんなに電力を消費するか

データセンタが電力を大飯ぐらいする一番の理由は、言うまでもなくサーバーなどの電子機器が大量の電気を消費するからだ。その一方で、あまり知られていないのが空調関連(冷却)で使われる電力だ。データセンタに実際に入られた経験がある人は少ないだろうと思うが、真夏でもTシャツ一枚などで入ったらあっと言う間に風邪を引きそうなほど涼しい。だいたい通常は平均温度が20~26.6℃の間に保たれている。その空調関連がデータセンターの総電力消費量の約30~50%を占める。車のエンジンのようにガソリンを燃やさなくても電子機器というのは想像以上に熱を発するからだ。

例えば銀行や証券会社のディーリングルーム、所狭しとパソコンとそのモニターが並ぶが、真夏のディーリングルームは茹でだこに自らが成りそうなほどに実際暑くなる。真冬は逆にそんなに空調を入れずとも温かい。それは所狭しと並ぶパソコン類が発熱しているからだ。ディーリングルームで利用する標準的なパソコンだと、動画の編集や仮想通貨マイニングをするわけではないので、一般的には1台あたり300W~500W程度の電源を搭載しているが、1人で数台のパソコンを必要とするので、その熱量たるや物凄い。だからディーリングルームには大概の場合、他のフロアとは別仕立てのエアコンが付いている。

ペットを飼われたことがある人はご存知だと思うが、小動物(インコなど)のペット用ヒーター(下写真)は殆ど電球と同じ形をしている。100Wのタイプなら相当に温かい。ならば300W~500Wのパソコンが100W電球を3つから5つ灯すのと同じエネルギーを消費していることになるので、それらが所狭しと並べば暑苦しくなるのもお察し頂けるだろう。

一方で、私はパソコンの自作歴が早25年にもなるが、パソコンの能力向上に比例するように搭載する電源のワット数が増加したかと言えば、実はそうではない。寧ろ2005年頃の組み立てるパソコンが最大だったように記憶している。当時はまだPentiumⅣ(ペンティアム4・3.4GHz)が主力CPUだったが、確か1000Wを超えていたと思う。

これこそが技術が留まることなく進歩している明確な証拠であり、この流れは景気の浮き沈みとは殆ど関係なく進む。つまり高機能化と省電力化という二律背反の問題を技術革新が埋めてきたということだ。そして世界的に電気代が高騰している今、その進歩はより高い次元で必要とされている。

低消費電力化が全ての鍵

企業がボトムラインと呼ばれる「利益」を伸ばすためには二つの方法しかない。ひとつはトップラインと呼ばれる「売上」を伸長させることであり、もう一つは「コスト」をカットすることだ。データセンタならば、その処理能力を向上させることが前者に資するものであり、電力削減が後者にあたる。

ならば処理能力を増やすためにファイナンスをし、闇雲に既存設備の拡充を急いでも、それは発熱量を増やすだけであり、応分の発熱増から冷却用電力消費というコストも増加してしまう。故にデータセンタ側は常に全ての機器を開発するメーカーに対して「省電力高効率化」を常に要求する。

実は前述の私のパソコンで使っていたPentiumⅣの3.4GHzのCPUは、演算処理するコアの部分は1つしかない。一方で、現在使っているAMD のRyzen 7 5800XというCPUは周波数も3.8 GHzに向上している上に、何と演算処理するコアは8つも搭載されている。でも搭載している電源は850Wと寧ろ小さくなっている。手品のような不思議話と思われるかも知れないが、これこそがたゆまないエンジニアの努力の結晶であり、絶対的なニーズの存在場所であり、見つけるべきソリューションがある場所でもある。

ネットワークは「セキュアで高速広帯域」が追及されるわけ

データセンタへのリクワイヤメントは益々レベルが上がり、それに応えられるものだけが勝者となっていくのは必然だが、利用する電子機器の技術革新に合わせ、データセンタのインフラ自体の姿も変わっていくことが求められる。ただ電子機器の技術革新に比べると「コストカット」の側面に影響する面が強いが、SDGsという視点で捉えると、トップラインへの貢献も大きい話かも知れない。

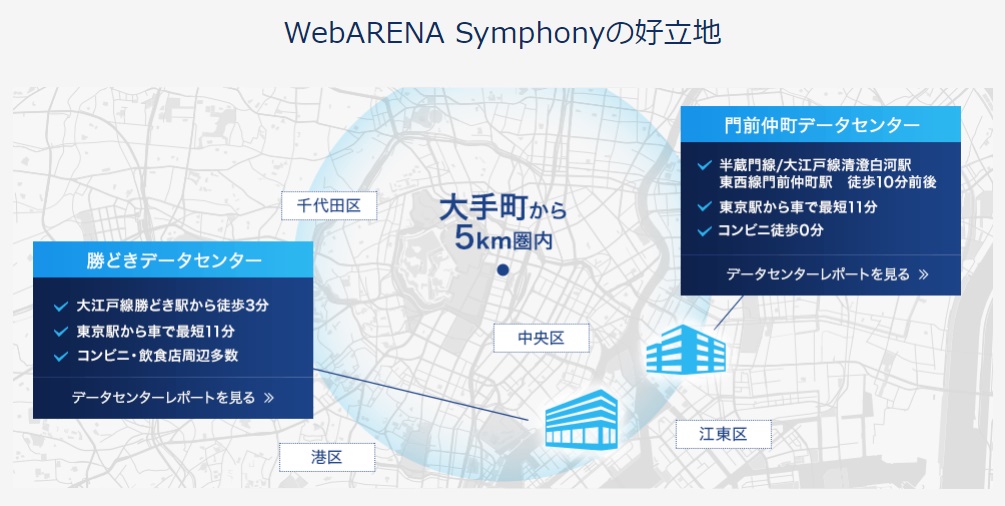

下の図はエヌ・ティ・ティ・コミュニケーションズ株式会社が提供している「WebARENA Symphony」というデータセンタ・サービスのチャームポイントのひとつだ。画像をクリックして是非そのセールス用のページをご覧頂きたい。今現在のデータセンタを理解する上で非常に参考になると思われるが、同時にこの「好立地」というセールスポイント、遠からず「伏字」にしないとならなくなると私は考える。要するに発想が時代遅れになってしまったということだ。

何故なら、都心のど真ん中、門前仲町や勝どきエリアという場所が、これからのデータセンタがあるべき物理的なロケーションとは考えられないからだ。ただその為には「セキュアで高速・広帯域」のネットワーク技術がもっともっと求められるだろう。

このWebARENAという施設はFUKUSHIMA問題が起きる前まで、すなわち原子力発電が何の問題も無いと考えられていた頃までは、確かに下の図で謳われる点は多くの企業のCTO(Chief Technology Officer)には魅力的だった筈だ。※IX:インターネット・エクスチェンジ

実はこのデータセンタは古い。ある意味ではもうひと世代前のもの、「オンプレミス」と呼ばれた自前のデータセンタ構築に企業がしのぎを削っていた時の花形なのだ。だがクラウド化が進む中で、最早「オンプレミス」という考え方は過去のものとなってきている。※「on (the) premises 店内・構内から来た業界用語」

ならばクラウドのデータセンタは近時何処にあるかというと、ひとつの例はネバダ州だ。砂漠のど真ん中にデータセンタを作れば、再生可能エネルギーの筆頭でもある太陽光発電で必要な電力を賄えるからだ。正にSDGsを体現している。その一方で、太陽光発電が充分に出来る場所と言うのは想像通り「暑い」のが常識。「冷やす」ことが目的で電力消費が増えるという問題には相反する方向性だ。

そこで昨今話題なのは、自然再生可能エネルギーが豊富(水力や風力)な上に、そもそも涼しいデンマークやスウェーデン、或いはフィンランド、更にはアイスランドがデータセンタ建設の人気スポットとなってきている。GoogleとMicrosoftが最近フィンランドに、Facebookがデンマークとスウェーデンにハブを作ったのはその為だ。下記の写真はフィンランドのハミナにあるGoogleのデータセンター。フィンランド湾の海水を使用して建物を冷却し、エネルギー使用量を削減しているという。

お分かりだろうか、これら遠く離れた場所へデータセンタを作っても大丈夫な理由は、既にある水準以上の「セキュアで高速広帯域」のネットワーク技術があるからだ。だが最近のサイバー攻撃などを見れば、より「セキュアで高速広帯域」であることのニーズは益々高まっているのは事実。最近頻発しているネットワーク障害、KDDI、docomo、銀行、Twitter、MicrosoftのTeamsなどなど、個人的な三面記事的な発想では「ロシアからのサイバー攻撃じゃないのかなぁ」と、冗談交じりには言うがかなり真剣に考えている。ただ公安委員会やお国のトップなどはそれを知っていたとしても、混乱を招かないように口を閉ざしているだけかも知れないとまで思っている。

一方で、国際エネルギー機関の発表によれば2019年の再生可能エネルギーの最大の購入者4社は、主要なソーシャルネットワークに加えて3つの主要なクラウドコンピューティングプラットフォームを含む、すべてデータセンターのオペレーターだそうだ。調べる限りでGoogle、Amazon、MicrosoftそれにFacebookは間違いなさそうだ。

クラウドの巨人たちが道を切り開く

実はITの巨人たちこそ、SDGsを実際に体現しているのかも知れない。2021年1月、Microsoftは2030年までに「カーボンネガティブ」になるという計画を発表した。Amazon Web Servicesは、2025年までに再生可能エネルギーを100%使用することをコミットしている。Amazonのような企業が特に注目しているのは、データセンタのコンピューティング機器が電力をどの程度効率的に使用しているかを示すPower Usage Effectiveness(PUE)という指標だ。Googleは、同社の全データセンタでPUEが1.1を下回っており、他社のデータセンターよりも消費電力が少なく、業界平均をはるかに下回っていると発表している。

まず「カーボンネガティブ」とは、CO2の排出量よりも吸収するCO2の量が多い状態のことだ。Microsoftが目指すのは「2030 年までに、1975 年の創業以来、直接的および電力消費により間接的に排出してきた CO2 の環境への影響を 2050 年までに完全に排除する」というもので、これは同社Webサイトで発表されている。つまり、過去にまでさかのぼり、1975年創業以来排出してきたScope1、Scope2に該当するCO2排出分を2050年までに排除する目標を掲げたという意味だ。

Amazon Web Servicesの「2025年までに再生可能エネルギーを100%使用する」というコミットメントも、実は言うは易く行うは難しの典型だ。前述のように、データセンタが使用する電力量というのは桁外れに大きい。ましてやAWSのクラウドサービスは世界最大だ。その分を全て再生可能エネルギーで賄うということは、データセンタの立地条件から全て新たな発想で企図しないとならない。サーバーなどの機器は運べば良い。だが電力を得ることは出来ても、ネットワークがそこへアクセスして、当然にして物理的な距離をハンデとするわけにはいかないのだ。

ただそもそも何故「クラウド」と呼ぶかを思い出せば、「雲の図で表されるインターネットの世界のどこか」という意味なので、全てを総合的に考えて最適な立地に構えれば良いのだ。

そしてもうひとつのキーワードは、データセンタのコンピューティング機器が電力をどの程度効率的に使用しているかという論点だ。そもそもコンピューティング機器の電力消費が性能向上とは別により改善することが出来れば、或いは発熱させないように出来れば、地球にも優しく、経営にも優しいデータセンタとすることが出来る。次回はその方向性を今一度確認しておこう。

米国注目企業の決算発表予定日

| 発表日 | ティッカー | 企 業 名 | 業 種 |

| 7月25日 | CDNS | ケイデンス・デザイン・システムズ | ソフトウェア |

| 7月25日 | GOOGL | アルファベット クラスA | インターネット サービス |

| 7月25日 | FFIV | F5 | IT サービス & コンサルティング |

| 7月26日 | TER | テラダイン | 半導体装置 & 検査 |

| 7月26日 | TXN | テキサス・インスツルメンツ | 半導体 |

| 7月26日 | GLW | コーニング | 電子機器 & 部品 |

| 7月26日 | JNPR | ジュニパーネットワークス | 通信 & ネットワーク |

| 7月26日 | UPS | ユナイテッド・パーセル・サービス | 宅配、郵便、航空貨物輸送 & 陸上物流 |

| 7月26日 | GE | ゼネラル・エレクトリック | 消費財コングロマリット |

| 7月26日 | GM | ゼネラル・モーターズ | 自動車 & トラック製造 |

| 7月26日 | RTX | レイセオン・テクノロジーズ | 航空宇宙 & 防衛 |

| 7月26日 | MCD | マクドナルド | 飲食店 & バー |

| 7月26日 | WH | ウィンダム・ホテルズ・アンド・リゾーツ | ホテル、モーテル & クルーズライン |

| 7月26日 | KMB | キンバリークラーク | パーソナル用品 |

| 7月26日 | MSFT | マイクロソフト | ソフトウェア |

| 7月26日 | V | ビザ | インターネット サービス |

| 7月27日 | TMUS | T-モバイル・US | 無線通信サービス |

| 7月27日 | LRCX | ラムリサーチ | 半導体装置 & 検査 |

| 7月27日 | QCOM | クアルコム | 半導体 |

| 7月27日 | F | フォード・モーター | 自動車 & トラック製造 |

| 7月27日 | BA | ボーイング | 航空宇宙 & 防衛 |

| 7月27日 | GD | ゼネラル・ダイナミクス | 航空宇宙 & 防衛 |

| 7月27日 | HLT | ヒルトン・ワールドワイド・ホールディングス | ホテル、モーテル & クルーズライン |

| 7月27日 | META | メタ・プラットフォームズ | インターネット サービス |

| 7月28日 | HTZ | ハーツ・グローバル・ホールディングス | 旅客輸送 – 陸上 & 海上 |

| 7月28日 | CMCSA | コムキャスト | 放送 |

| 7月28日 | AMZN | アマゾン・ドット・コム | 百貨店 |

| 7月28日 | KLAC | KLAコーポレーション | 半導体装置 & 検査 |

| 7月28日 | INTC | インテル | 半導体 |

| 7月28日 | AAPL | アップル | 電話 & 携帯端末 |

| 7月28日 | VLO | バレロ・エナジー | 石油 & ガス精製・販売 |

| 7月28日 | HON | ハネウェル インターナショナル | 消費財コングロマリット |

| 7月28日 | CAT | キャタピラー | 重機 |

| 7月28日 | FSLR | ファーストソーラー | 再生可能エネルギー装置 & サービス |

| 7月28日 | LHX | L3ハリス・テクノロジーズ | 航空宇宙 & 防衛 |

| 7月28日 | NOC | ノースロップ・グラマン | 航空宇宙 & 防衛 |

| 7月28日 | MRK | メルク | 医薬品 |

| 7月28日 | PFE | ファイザー | 医薬品 |

| 7月28日 | ROKU | ロク | エンターテイメント制作 |

| 7月28日 | MA | マスターカード | インターネット サービス |

| 7月29日 | CVX | シェブロン | 石油 & ガス精製・販売 |

| 7月29日 | PSX | フィリップス66 | 石油 & ガス精製・販売 |

| 7月29日 | XOM | エクソンモービル | 石油 & ガス精製・販売 |

| 7月29日 | PG | プロクター・アンド・ギャンブル | パーソナル用品 |

| 8月2日 | QRVO | クォルボ | 半導体装置 & 検査 |

| 8月2日 | AMD | アドバンスト・マイクロ・デバイス(AMD) | 半導体 |

| 8月2日 | MPC | マラソン・ペトロリアム | 石油 & ガス精製・販売 |

| 8月2日 | SPWR | サンパワー | 再生可能エネルギー装置 & サービス |

| 8月2日 | SBUX | スターバックス | 飲食店 & バー |

| 8月3日 | MSI | モトローラ ソリューションズ | 通信 & ネットワーク |

まとめ

目先、最大の山場のFOMC2日目の27日(水曜日)だ

上述したように、25日の週は決算発表を追い掛けるだけでも大変なことになる。でもこの作業はドキドキ、ハラハラはするものの、テストの答え合わせをするようで実は楽しい作業でもある。CEOのコメントを聞きながら「だよね、やっぱりそうだよね」と喜んだりも出来る。ただ中には当然想定外に「マジかぁ」と落胆せざるを得ない内容が出てくる可能性もある。

決算発表に向かっては、やはりある程度自分で予想を立ててみることが重要だ。最初の頃は「増収増益」とか、「減収減益」といったレベルだけでも充分。そして徐々にそれをセグメント別に試してみたり、ビジネス現場から見える業界動向と市場や自分が予想するものとを照らし合わせてみたりする。上記リストだけで50銘柄になるが、これを全部見る必要は最初は無い。だが慣れてくると、この程度の銘柄数ならば、自然と全部フォローできるようになるだろう。

そして7月26日はカンファレンスボードの消費者信頼感指数も発表される。前回のミシガン大学消費者センチメントとの比較感でもよく見てみよう。

そして当然最後にFOMCだ。26日と27日の両日開催となり、27日に利上げをするしないを含めて、検討結果が発表され、そしてコメントが議長から発表される。そして市場はそれを評価に行くが、当日と翌日はボラタイルな展開となることが予想される。最悪シナリオは、1%の利上げと、それでも尚、FRBは物価動向の番人である中央銀行として安心出来ずに更なる引き上げを当面継続するということになることだ。だがメインシナリオは恐らく0.75%の利上げ、そして次回もまだ引き上げる可能性の方が動かさない、或いは様子を見るという可能性よりも高く残っているトーンで決着することだろう。

ただ今のイールドカーブを見る限り、また徐々に始まった企業のリセッション対策(雇用削減)などを見れば、状況は急速に変わる可能性もある。直近の戻りの分は別にしても、株式市場は早々に利上げがリセッションへと繋がることを織り込んでいると見ている。

My favorite Companies List(株主となって所有したい企業のリスト)

下記のリンクよりMFCLのページを開いてください。「アップデート」の日付が更新されている銘柄については、個別銘柄コメントにお伝えしたい重要なニュースを書き加えております。

MFCLのページを別仕立てとしたことで、週に一度ではなく、随時アップデートがあればページを更新しています。トップページで更新状況は確認出来ます。